浙商沪深300指数分级基金是浙商基金发行的第一只指数型基金,也是公司发行的第一只分级运作的基金。该基金分为浙商进取和浙商稳健份额,前者是抄底和波段操作的良好工具,后者收益率较高,适合稳健投资者长期持有。沪深300指数是最具代表性的市场指数和蓝筹投资标的,目前是较好的投资时机。

浙商沪深300指数分级基金简介

浙商沪深300指数分级基金是浙商基金管理有限公司发行的第一只指数型基金,也是公司发行的第一只分级运作的基金。该基金所持有的股票市值和买入、卖出股指期货合约价值,合计(轧差计算)占基金资产的比例为85%~100%,其中投资于股票的资产不低于基金资产的85%,投资于沪深300指数成分股和备选成分股的资产不低于股票资产的80%,业绩比较基准为沪深300指数收益率×95%+金融同业存款利率×5%。

按照招商证券的分类,该基金属于指数型基金,具有与标的指数相似的风险收益特征,其预期风险和预期收益高于货币市场基金、债券型基金和混合型基金。

基金采用被动式指数投资方法,按照成分股在沪深300指数中的基准权重构建指数化投资组合,并根据标的指数成分股及其权重的变化进行相应调整,力争保持日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。

自基金合同生效之日起,基金场内份额按1:1的比例拆分为浙商稳健、浙商进取两类预期收益和风险不同的份额。浙商稳健按合同规定获取约定收益,约定收益为一年定存利率+3%,每年折算一次,折算将浙商稳健的约定收益部分转换为浙商沪深300份额;剩余收益和风险均由浙商稳健享受和承担。

投资价值分析

1.浙商进取具备杠杆特性,是抄底或波段操作的良好工具

由于进取份额具备杠杆特性,当市场上涨时,其净值涨幅会超过母基金净值涨幅。浙商进取、浙商稳健的配比是1:1,初始净值杠杆为2倍,属于市场上净值杠杆较高的品种。这种高弹性特征使其成为良好的抄底工具。

浙商进取的价格除了受净值的影响,还受市场情绪和对市场走势预期的影响,这种影响将反映在溢价率上。由于溢价率随着市场情绪的变化而波动,浙商进取的价格与净值的涨跌幅度不会完全一致,净值杠杆与价格杠杆也会出现偏离。

2.稳健份额收益率较高,适合低风险偏好投资者长期持有

1)目前约定收益率6.5%

浙商稳健份额可以看作永息债券,其约定收益(可看作“票面利率”)为一年定存+3%,每年折算一次。在进行定期折算时,T日登记,T+1日折算(按T日净值分红),T+2日可赎回或者拆分(以T+2日净值赎回),若选择拆分T+3日可以在二级市场交易拆分后的份额。

2)稳健份额价格的影响因素

约定收益率、市场长期利率、进取份额溢价率的变动、到点折算条款都会影响稳健份额的价格。

3.出现整体折溢价时进行套利操作,获取套利收益

由于配对转换机制的存在,理论上两种份额的价格按比例加权后应该与母基金净值相等,否则会出现套利机会。由于套利需要3个工作日的时间,期间净值波动的风险需要进行对冲。对于浙商沪深300,其最大的优势就是跟踪标的与股指期货的标的指数一致,可以最大限度减少对冲成本。

1)整体折价时合并套利策略

当出现整体折价时,T日在二级市场买入稳进和进取份额,并进行配对合并,T+2日后将合并得到的母基金赎回,在母基金净值不变的情况下,可以获得整体折溢价率等量的收益率。整个折价套利过程需要3个工作日,可以利用股指期货来对冲母基金净值波动。

2)持仓套利策略策略

对于整体溢价套利来说,两种份额均无合适的对冲工具。虽然无法进行无风险套利,但是对于需要投资指数基金的投资者来说,可以申购母基金,并拆分成两种子份额长期持有,当出现整体溢价时,卖出两种子份额的同时,在场外申购同样数额的母基金,这样操作就能在保持持有份额不变的情况下,实现额外的收益。

4.沪深300指数具备良好的投资价值

1)沪深300指数是中国股市最具代表性的市场指数

沪深300指数涵盖了A股市场中规模最大、流动性最强的300只股票,成分股流通市值占A股市场总流通市值的70%,具备良好的代表性。截至2011年底,市场上共有146只指数基金,总规模接近3000亿元,其中有21只指数基金以沪深300指数为跟踪标的,总规模936亿元,占指数基金总规模的31%。

2)沪深300指数以蓝筹股为主,目前处在历史的估值低位

沪深300指数以大盘蓝筹股为主,对应上市公司经营业绩稳定。过去三年平均净利润增长率分别为23%、38%和19%;ROE分别为13.4%、17.8%和15.7%。沪深300指数成分股分红稳定,2008年~2010年间,分别有67%、72%和84%的成分股进行了现金分红。

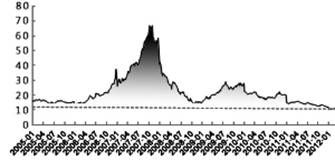

从估值的角度看,以2012年3月15日收盘价计算,沪深300指数的PE为10.76倍,处于历史最低水平。同时,2012年市场预期沪深300指数成分股的平均净利润增速19.4% ,PEG仅为0.58,投资价值凸显。

3)沪深300指数是股指期货唯一的标的指数

2010年4月16日,我国首个股指期货合约正式上市。股指期货的推出,为机构投资者提供了一系列投资交易机会。沪深300指数是目前我国股指期货唯一的标的指数,占据主导地位明显。在浙商沪深300出现整体折价机会时,可以结合股指期货对冲来进行套利,跟踪误差小,成本较低。

投资建议与风险提示

1.投资建议

浙商进取份额是良好的抄底和进行波段操作的工具,较投资其他杠杆工具有着多方面的优势,建议择时能力较好、风险承受能力较高的投资者予以重点关注。

浙商稳健份额约定收益率较高,投资者可以根据自身的回报率需求,在合适的时机买入稳健份额并长期持有。

当基金出现整体折价时,可以考虑采取套利的操作,结合股指期货实现无风险套利;亦可以长期持有两种子份额,在出现整体溢价进行套利交易以增厚持有收益。

沪深300指数是中国股市最具代表性的市场指数,成分股以蓝筹股为主,目前处在历史的估值低位,是投资蓝筹指数的较好时机。

2.风险提示

该基金的风险主要来自于几个方面:

1)浙商进取份额的杠杆特性使其在市场下跌时跌幅可能超过市场跌幅,风险较大;

2)由于配对转换机制的存在,浙商稳健价格可能随着进取份额价格的波动而大幅波动。

3)整体折价时的合并套利如使用股指期货对冲母基金净值波动风险,期现基差风险以及股指期货合约只能是整数份额使资金量小时无法实现完全对冲的风险。持仓套利的投资者需承担母基金净值波动的风险。

4)持有浙商沪深300母基金份额或按比例持有稳健和进取份额的投资者需承担市场系统性风险。

5)目前大部分分级基金二级市场交易并不活跃,流动性风险可能成为浙商沪深300上市交易份额的潜在风险。(招商证券 高昕炜 张夏)(CIS)

相关文章

- 2025-03-26【同花顺】浙商基金AI战略启新,“工业化”投研传承新使命

- 2025-03-26【凤凰网】破局?蝶变,浙商基金打造基于AI决策的工业化投研体系

- 2025-03-26【搜狐】体系化与平台化,AI 赋能,浙商基金工业化投研启新程